SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Sivak87 |🚀 Все, что связано с нерезами, обретает позитивный окрас

- 28 июня 2023, 16:39

- |

📰 Reuters пишет, что недавнее предложение Магнита о выкупе превысило в несколько раз предложение 🔥

❗️И сейчас Магнит готов увеличить объем выкупа вдвое

В свободном обращении у магнита ~60% акций и их держат крупные западные фонды, включая BlackRock. Таким образом, при решении данного вопроса, компания сможет вернуться и к дивидендам и полному контролю над компанией 💪

📈 По технике компания четко отработала пробитие нисходящего канала вновь коснувшись EMA, что подтверждает силу покупателей

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

❗️И сейчас Магнит готов увеличить объем выкупа вдвое

В свободном обращении у магнита ~60% акций и их держат крупные западные фонды, включая BlackRock. Таким образом, при решении данного вопроса, компания сможет вернуться и к дивидендам и полному контролю над компанией 💪

📈 По технике компания четко отработала пробитие нисходящего канала вновь коснувшись EMA, что подтверждает силу покупателей

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Sivak87 |⚡️ 🏦ЦБ РФ допускает повышение ключевой ставки на ближайшем заседании

- 28 июня 2023, 16:28

- |

⏰ оно состояться 21 июля

🎙️ По словам зам. председателя регулятора сейчас баланс рисков смещается в проинфляционную сторону 💸

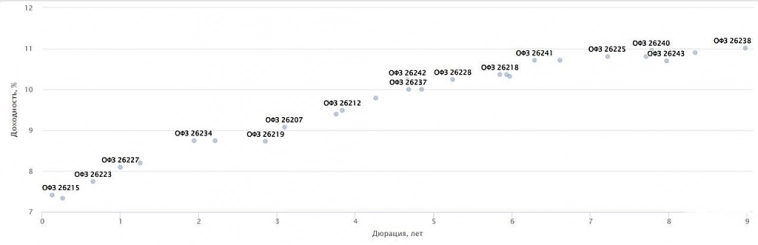

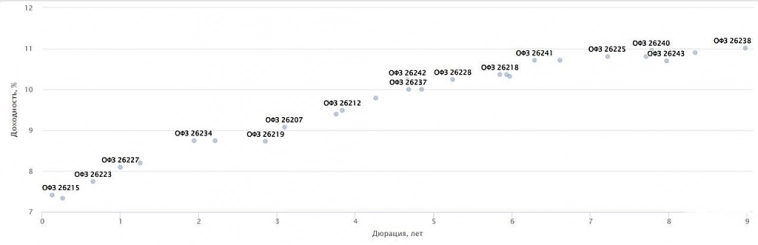

Риторика стала максимально жесткой. Смотрим на доходности ОФЗ, рынок слушает эти заявления с полной серьезностью.

В связи с этим, ряд облигаций сейчас дает двузначную доходность 😉 неплохая диверсификация в условиях перегретости рынка

🐳- лучше акции

🔥- держу облиги

👍- как раз хотел купить офз

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

🎙️ По словам зам. председателя регулятора сейчас баланс рисков смещается в проинфляционную сторону 💸

Риторика стала максимально жесткой. Смотрим на доходности ОФЗ, рынок слушает эти заявления с полной серьезностью.

В связи с этим, ряд облигаций сейчас дает двузначную доходность 😉 неплохая диверсификация в условиях перегретости рынка

🐳- лучше акции

🔥- держу облиги

👍- как раз хотел купить офз

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Блог им. Sivak87 |Металлурги продолжают врываться в лидеры обсуждаемости пестря позитивом ⚙️

- 27 июня 2023, 16:38

- |

Рентабельность ММК составляет 22-24% EBITDA, мощности турецкого актива загружены на 50-70% 🇹🇷

Чистый оборотный капитал ММК оценивается как близкий к уровням 2020-2021 годов (13-15% выручки).

Также был подтвержден отрицательный чистый долг (на конец 2021 года $393 млн) 💸

В продолжении новости про металлургов здесь и здесь, безусловно инвесторы восприняли позитивно новость 📰, при этом конкретно ММК подошел к очень важному уровню сопротивления демонстрируя дивергенцию, что может намекать на коррекцию 📉

Что делаете с рынком в свете последних событий❓

🐳- держу

🔥- докупаю

👍- шорчу

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Чистый оборотный капитал ММК оценивается как близкий к уровням 2020-2021 годов (13-15% выручки).

Также был подтвержден отрицательный чистый долг (на конец 2021 года $393 млн) 💸

В продолжении новости про металлургов здесь и здесь, безусловно инвесторы восприняли позитивно новость 📰, при этом конкретно ММК подошел к очень важному уровню сопротивления демонстрируя дивергенцию, что может намекать на коррекцию 📉

Что делаете с рынком в свете последних событий❓

🐳- держу

🔥- докупаю

👍- шорчу

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Блог им. Sivak87 |Деньги 💰 льются рекой в этот сектор

- 27 июня 2023, 12:14

- |

Чистая прибыль ВТБ по МСФО за пять месяцев составила 240,5 млрд рублей. ⚡️

А за январь — апрель достигла 208,5 млрд рублей в мае уже получено 32 млрд рублей 🚀

Если за 7 оставшихся месяцев будут похожими на май, то цифра около 400 млрд рублей может быть реальной.

Вопрос, конечно, еще в резервах на конец года. 🤷♂️ Но тут вопрос пока открыт.

Напомню, что делиться этими 400 млрд рублей банк не будет, ❗️ему надо восстановить капитал, который и так жив лишь за счет госпомощи. 🇷🇺

При этом заработок Сбербанка, Яндекса, ВТБ и ВК на решениях искуственного интеллекта 2022 году составил 137,3 млрд руб. Из них 93.8 млрд заработал Сбер. 🚀

Тут с дивидендами все более понятно 😉

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

А за январь — апрель достигла 208,5 млрд рублей в мае уже получено 32 млрд рублей 🚀

Если за 7 оставшихся месяцев будут похожими на май, то цифра около 400 млрд рублей может быть реальной.

Вопрос, конечно, еще в резервах на конец года. 🤷♂️ Но тут вопрос пока открыт.

Напомню, что делиться этими 400 млрд рублей банк не будет, ❗️ему надо восстановить капитал, который и так жив лишь за счет госпомощи. 🇷🇺

При этом заработок Сбербанка, Яндекса, ВТБ и ВК на решениях искуственного интеллекта 2022 году составил 137,3 млрд руб. Из них 93.8 млрд заработал Сбер. 🚀

Тут с дивидендами все более понятно 😉

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

Блог им. Sivak87 |⚡️ Позитив для «зависшего» инвестора

- 26 июня 2023, 20:13

- |

FinEx переведет свои фонды в дружественную юрисдикцию для их разблокировки.

👉 FinEx откажется от листинга ETF на Мосбирже

👉 При успешном размещении на другой бирже, акционеры смогут продать свои фонды.

💥 Фонды НЕ будет ликвидированы

Для большинства инвесторов это крайне позитивная новость тк высвободиться огромный капитал для дальнейших размещений 🚀

Куда бы вы направили разблокированные деньги?💰

🐳- у меня был FinEx

🔥- я без них инвестировал

👍- я в других завис

🤡- да это еще несколько лет будет длиться

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

👉 FinEx откажется от листинга ETF на Мосбирже

👉 При успешном размещении на другой бирже, акционеры смогут продать свои фонды.

💥 Фонды НЕ будет ликвидированы

Для большинства инвесторов это крайне позитивная новость тк высвободиться огромный капитал для дальнейших размещений 🚀

Куда бы вы направили разблокированные деньги?💰

🐳- у меня был FinEx

🔥- я без них инвестировал

👍- я в других завис

🤡- да это еще несколько лет будет длиться

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Блог им. Sivak87 |Рынок не определился куда идти 🤷♂️

- 26 июня 2023, 20:00

- |

Но против рынка, против бакса и нефти сегодня мощными шагами идет Сургут Преф, 🤷♂️ видимо начали движение на фоне роста доллара который уже давно вернулся на прежние позиции, и общей полит напряженности 😀 Если смотреть все перспективы, то они есть и главное — за счет роста курса валют и ожидаемых дивидендов 🔥

Только вот контракты подписаны по ценам ниже, что в нефти, что в курсе валюты🤷♂️ роль играет лишь переоценка 🤫

В общем отличный претендент на шорт особенно на фоне того, что могут продлить разрешение на НЕ публикацию отчетностей 🥲 Вот тогда для ряда бумаг в т.ч. Для Сургута все движение вверх очень быстро отыграется вниз 📉

⚡️ По технике пересечение во всех ключевых точках 💥

Начиная от восходящей линии которая была пробита и к ней подошли вплотную, ударившись в линию Фибы + касаясь линию нисходящего канала в ряде уровней

❓Что делаете с бумагой?

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Только вот контракты подписаны по ценам ниже, что в нефти, что в курсе валюты🤷♂️ роль играет лишь переоценка 🤫

В общем отличный претендент на шорт особенно на фоне того, что могут продлить разрешение на НЕ публикацию отчетностей 🥲 Вот тогда для ряда бумаг в т.ч. Для Сургута все движение вверх очень быстро отыграется вниз 📉

⚡️ По технике пересечение во всех ключевых точках 💥

Начиная от восходящей линии которая была пробита и к ней подошли вплотную, ударившись в линию Фибы + касаясь линию нисходящего канала в ряде уровней

❓Что делаете с бумагой?

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Блог им. Sivak87 |📌 Важные события текущей недели на фондовых рынках

- 26 июня 2023, 12:46

- |

👉 26 июня

🔸 ГОСА Европейская Электротехника

🔸 ГОСА ПИК

🇺🇸 Администрация Байдена объявит о проекте финансирования «Инвестиции в Америку»

👉 27 июня

🔸 ГОСА ТГК-1

🔸 ГОСА Юнипро

🔸 Последний день для попадания в реестр акционеров, имеющих право на получение дивидендов МТС за 2022 г.

👉 28 июня

🇷🇺 Данные по ПромПроизовдсту РФ

🔸 ГОСА РУСАЛа

🔸 ГОСА СПБ Биржи

🔸 ГОСА Центральный телеграф

🔸 Последний день для попадания в реестр акционеров, имеющих право на получение дивидендов Россети Кубань за 2022 г.

🔸 Последний день для попадания в реестр акционеров, имеющих право на получение дивидендов Россети Московский регион за 2022 г.

🔸 Последний день для попадания в реестр акционеров, имеющих право на получение дивидендов ТРК за 2022 г.

👉 29 июня

🔸 ГОСА Банка Кузнецкий

🔸 ГОСА ВУШ Холдинг

🔸 ГОСА Ленты

🔸 ГОСА РОСИНТЕР

🔸 ГОСА ТГК-1

🔸 ГОСА ЧКПЗ

🇺🇸 Выступление Пауэлла и данные по ВВП США

👉 30 июня

🔸 ГОСА АЛРОСА

🔸 ГОСА АФК Системы

🔸 ГОСА ВТБ

🔸 ГОСА Газпрома

( Читать дальше )

🔸 ГОСА Европейская Электротехника

🔸 ГОСА ПИК

🇺🇸 Администрация Байдена объявит о проекте финансирования «Инвестиции в Америку»

👉 27 июня

🔸 ГОСА ТГК-1

🔸 ГОСА Юнипро

🔸 Последний день для попадания в реестр акционеров, имеющих право на получение дивидендов МТС за 2022 г.

👉 28 июня

🇷🇺 Данные по ПромПроизовдсту РФ

🔸 ГОСА РУСАЛа

🔸 ГОСА СПБ Биржи

🔸 ГОСА Центральный телеграф

🔸 Последний день для попадания в реестр акционеров, имеющих право на получение дивидендов Россети Кубань за 2022 г.

🔸 Последний день для попадания в реестр акционеров, имеющих право на получение дивидендов Россети Московский регион за 2022 г.

🔸 Последний день для попадания в реестр акционеров, имеющих право на получение дивидендов ТРК за 2022 г.

👉 29 июня

🔸 ГОСА Банка Кузнецкий

🔸 ГОСА ВУШ Холдинг

🔸 ГОСА Ленты

🔸 ГОСА РОСИНТЕР

🔸 ГОСА ТГК-1

🔸 ГОСА ЧКПЗ

🇺🇸 Выступление Пауэлла и данные по ВВП США

👉 30 июня

🔸 ГОСА АЛРОСА

🔸 ГОСА АФК Системы

🔸 ГОСА ВТБ

🔸 ГОСА Газпрома

( Читать дальше )

Блог им. Sivak87 |👌 Чем запомнилась прошедшая неделя?

- 26 июня 2023, 12:21

- |

🔸 Полный трэш на российском рынке в пятницу (тут) и не менее трэшовый день в субботу на политических играх❗️

🔸 Ввели 11-ый пакет санкций, который направлен уже не только на РФ (тут)

Под раздачу попал так же Positive (тут)

🔸Как клиенты брокера обвалили рынок (тут)

🔸 Самолет выкупает застройщика и в шаге от лидерства (тут)

🔸Отчетности и разборы недели

👉 Новатэк — тут

👉 Сталквики — тут

👉 Магнит — тут

🔸 Самый залайканый и интересный пост недели 🧡❤️🔥👉 Дивидендные интриги или клоунада — тут

🔸 Турецкая Лира и повышение ставки. По валюте. (тут)

📚 Библиотека выходного дня от Автора — тут бесплатные книги и полезная информация

💸 Зафиксированные позиции — тут, Вступить в VIP канал (тут)

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

🔸 Ввели 11-ый пакет санкций, который направлен уже не только на РФ (тут)

Под раздачу попал так же Positive (тут)

🔸Как клиенты брокера обвалили рынок (тут)

🔸 Самолет выкупает застройщика и в шаге от лидерства (тут)

🔸Отчетности и разборы недели

👉 Новатэк — тут

👉 Сталквики — тут

👉 Магнит — тут

🔸 Самый залайканый и интересный пост недели 🧡❤️🔥👉 Дивидендные интриги или клоунада — тут

🔸 Турецкая Лира и повышение ставки. По валюте. (тут)

📚 Библиотека выходного дня от Автора — тут бесплатные книги и полезная информация

💸 Зафиксированные позиции — тут, Вступить в VIP канал (тут)

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Блог им. Sivak87 |Пятница вечер. Рынку стало очень плохо 📉

- 24 июня 2023, 17:06

- |

Сделка Яндекса срывается 🤷♂️

Так тут еще и политика 👇

Что думаете подписчики❓Фэйк или реально произошло не очень хорошее?

Залетел в шорт как хэдж 🚀 как у вас успехи ?

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Так тут еще и политика 👇

Что думаете подписчики❓Фэйк или реально произошло не очень хорошее?

Залетел в шорт как хэдж 🚀 как у вас успехи ?

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Блог им. Sivak87 |Переезд компаний ближе чем кажется 🚀

- 23 июня 2023, 13:42

- |

Акционеры VK, владеющие акциями, предоставляющими не менее чем 65% голосов от общего числа голосов, приняли письменную резолюцию в связи со сменой регистрационного агента и зарегистрированного адреса компании.

Иными словами, переезд VK уже очень близок на фоне чего расписки сегодня идут против рынка 📈

В рамках портфеля, принято решение частично сократить позицию 🔥

Смотреть в профиле

Так же есть и другой позитив, Траты россиян на мобильные игры в App Store и Google Play за год упали в 3 раза.

Ждём, когда появится RuStore. На базе Android VK уже организовал возможность покупок 😉

🐳- держу ВК

🔥- только купил

👍- уже пофиксил

🤡- даже не покупал

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Иными словами, переезд VK уже очень близок на фоне чего расписки сегодня идут против рынка 📈

В рамках портфеля, принято решение частично сократить позицию 🔥

Смотреть в профиле

Так же есть и другой позитив, Траты россиян на мобильные игры в App Store и Google Play за год упали в 3 раза.

Ждём, когда появится RuStore. На базе Android VK уже организовал возможность покупок 😉

🐳- держу ВК

🔥- только купил

👍- уже пофиксил

🤡- даже не покупал

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс